企業再生の第一歩は企業の実態(問題)把握

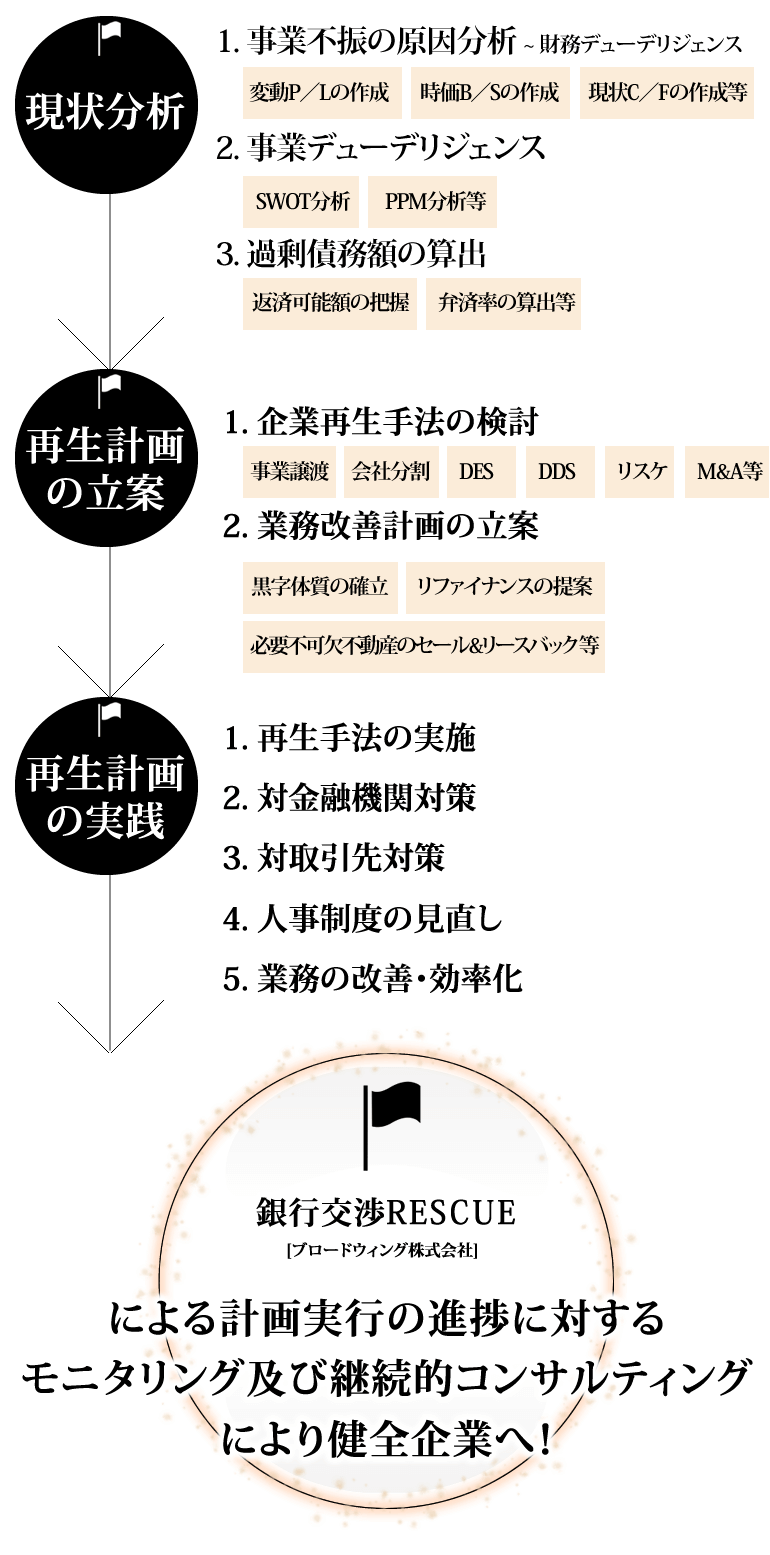

企業再生を成功させるカギは、貴社の実態を正確に把握することから始まります。 企業再生のためには、最初に正確な変動損益計算書を作成し、現状どこのラインが 貴社の損益分岐点かを正確に判断し、現時点でお金が回っているか、次にお金が残る状況になっているかを資金繰り表で確認し、最後に事業のどこを再建するのか、また、 どこの負債を圧縮するのかを判断するために貸借対照表を 時価貸借対照表に作り変えで分析するのが手順です。 ターンアラウンド(業績不振・資金困窮)状態になった原因を明らかにするのです。 そして、どの部分を取り除きどの部分に特化していくかを具体的に検討します。再建計画の作成

企業再生における経営改善計画の立て方は、事業の財務内容によって異なります。 金融機関と未交渉であれば、リスケジュールの期間がどれくらい必要なのか、 毎月どれくらい返済可能なのか、企業再生計画が認められたらどんな再生が可能になるのか、 詳細な書類を作成して金融機関と交渉することから始まります。 ただ経営が苦しい、返済ができない、助けてくれと現状を訴えるのではなく、 企業再生計画からしてどんなふうに事業の再生が可能なのか、 金融機関からみてどんな優良取引先に変身できるのかを示すことです。 具体的には、現状・今後とも収益力が見込めて、競合力がある強み事業を残し、経営資源の「選択と集中」を図る一方、構造的に赤字であり、 今後も回復が見込めない弱み事業を切り離す、また、遊休資産等の不要不急の資産の売却による 財務体質の改善等により、事業の再構築を図ります。 事業の再構築と連動して、事業再生の多くの場面で、過剰債務の問題があります。過去の過大な設備投資、担保価値の大幅下落等により、過剰債務に陥り、 債務超過の状態となってしまったケースも多々あります。

この過剰債務を企業の弁済可能額まで圧縮することが不可欠となります。

企業再生の外科的手法

経営資源の「選択と集中」を図る手段として、事業譲渡・会社分割・M&A等の 外科的手法を駆使し、再生可能事業と不可能事業を分類し、コア事業に資源を 人・物・金の順番で集中させ、ノンコア部分に過剰債務を残置することで、 合法的に債務圧縮及び処理を行います。 そして、金融庁の検査基準からみた格付けアップのための計画書を作成し、 これを月次計画書に細分化し、毎月予算と実績を対比する月次管理を行い 利益計画の達成をモニタリングします。銀行交渉レスキューの再生実務の流れ

ステークホルダー(各利害関係者)の、

企業再生計画に対する関心事

企業再生を成功させるために、常に関係維持に意識を集中すべき対象として各ステークホルダー の存在があります。 ここでは、その中でも特に重要な方々の企業再生過程での関心事に ついて留意しましょう。

金融機関(債権者)

企業再生計画における貸出債権回収の極大化。(本音として)法的整理は最後の手段であり、それよりも企業の事業再生の成功・存続により、 より多くの債権回収を図りたい。

また、再建後の「健全企業」と取引継続したい。

得意先・仕入先

継続的に商品を安定仕入、安定納入したい。売掛金の回収に万全を期したい。

連鎖倒産に巻き込まれたくない。

従業員

給与支払いの遅延の心配。「力のある」社員が辞めていかないか。

会社が事業再生を果たした後も、継続雇用は大丈夫だろうか。

手遅れにならないために

中小企業が企業再生を図ろうとする場合には、金融機関からの支援が特に重要となります。しかしながら、経営者は金融機関に対して借入金の担保として自宅等を担保に提供し、連帯保証人になっているのが普通です。

仮に企業再生に失敗して倒産した場合、自らも自己破産してしまうリスクを被ることになるため、企業再生に踏切る意思決定が遅くなる傾向があります。

しかし、着手が遅くなれば遅くなるほど、企業価値は毀損してしまいます。

企業価値が完全に毀損してしまったらもう手遅れです。

企業倒産

▼自己破産

▼一家離散

▼カムバック不能

このため 中小企業の企業再生は、「早期着手」「迅速再生」が重要 なのです。

ただし、大丈夫です。 当社に来る前に弁護士さんから自己破産を勧められた お客様が立派に再生を果たした例は少なくありません!

今からでも間に合います!

是非、銀行交渉レスキューにお問い合わせください。